一、2023中国压铸行业综述

2023的中国经济,“内卷”成了各个行业的真实写照,压铸行业也毫不例外。内部需求不振,以汽车消费为主要支撑的铝合金压铸总体没有增长,而欧美国家的相对优势产业如汽车产业,对国内企业进行各种政策打压和封闭,使得压铸出口市场频频受阻。

2023年1-12月,国内乘用车销量2169.9万辆,相较2022全年的2054.3万辆增加了115.6万辆,而相较于疫情前的2019年全年的2069.76万销量也只增加了100.1万辆。可见国内乘用车市场的规模从2019到2023五年间几乎没有较大增长,而油电转换却给压铸企业带来了转型期的阵痛或机遇。 2023年传统燃油乘用车国内销量仅为1404.3万辆,但零售价格却大幅走低。在2023年伊始上演的多空转换震荡,多家传统燃油车企业入局 “价格战”,乘用车的平均售价下滑。在此过程中,无论是合资品牌还是自主品牌,抑或是新势力玩家,都在经历冰与火的洗礼。

在越来越严苛的价格体系下,都在重构产品和供应链的优势,身处供应链上游的压铸企业无法置身于外。

2023年8月16日,美国总统拜登签署了《通胀削减法案》,其中规定,从2023年起,美国政府将给予电动汽车消费者4000或7500美元的补贴。但可享受补贴的新能源汽车产品需符合3个前提条件,分别是“动力电池组件需50%本土化”,“电动汽车需100%在本土生产”,以及“动力电池关键原材料有40%要在美国或者美国盟友国家生产加工”。

受此《通胀削减法案》影响,国内压铸企业纷纷走出国门域外投资,而特斯拉在墨西哥投资建设的超级工厂,也成为特斯拉供应链重点投放墨西哥的主要理由。如果国内的特斯拉供应商不去墨西哥建厂,很有可能会影响特斯拉享受美国的税收抵免政策,一旦发生这种情况,这些供应商就可能会被踢出特斯拉产业链。

在此内外交困下,2023年的中国压铸行业艰难前行。头部企业利用各种渠道融资加速国内外布局和规模扩张,中小压铸企业面对微薄利润勉强维持。

1、压铸产业链融资规模超百亿2023年是国内压铸产业链通过股市、公私募基金扩充融资规模最大的年份,这也体现了压铸行业作为资本密集型行业,正在进行着向集中度整合的进行时。

2023年3月13,瑞鹄汽车模具股份有限公司公告称,瑞鹄模具、奇瑞科技分别拟向瑞鹄轻量化增资6,500万元、3,500万元,以投资建设新能源汽车轻量化零部件(有色铸造)项目二期。

3月16日,伟时电子公告,拟公开发行可转债募资不超过5.9亿元,募集资金将用于轻量化车载新型显示组件项目、补充流动资金。

4月7日,博俊科技公告称,公司拟发行可转债募资不超过5亿元,用于常州博俊科技有限公司年产5000万套汽车零部件、1000套模具项目;汽车零部件产品扩建项目及补充流动资金。

4月29日,泉峰汽车发布公告,公司拟终止非公开发行股票募投项目“新能源零部件生产基地项目”,并将该项目拟投入募集资金 10,103.54 万元变更至非公开发行股票募投项目“高端汽车零部件智能制造项目(二期)”。

5月26日,苏州东山精密制造股份有限公司发布公告,公司向不特定对象发行可转换公司债券募集资金总额不超过 480,000.00 万元用于新能源汽车及电池精密结构件项目。

6月12日文灿股份发布公告,公司收到上交所通知,其定增方案获得上交所审核通过,募资总额不超过35亿元。

6月16日,爱柯迪发布公开发行可转换公司债券预案(二次修订稿),拟募资15.70亿元,将全部用于公司智能制造科技产业园项目,该项目建成后,爱柯迪将新增新能源汽车相关产品产能710万件。

6月19日,常青股份公告,公司于近日收到中国证券监督管理委员会出具的《关于同意合肥常青机械股份有限公司向特定对象发行股票注册的批复》(证监许可[2023]1274号)。常青股份计划向不超过35名特定投资者发行股票,募集资金总额不超过80000.00万元,扣除发行费用后将分别用于新能源汽车一体化大型压铸项目和补充流动资金。

7月26日,合力科技公告称,公司近日收到中国证监会出具的《关于同意宁波合力科技股份有限公司向特定对象发行股票注册的批复》。公司拟向不超过35名的特定对象发行不超4704万股股份,募集资金总额不超过7.9亿元用于大型一体化模具及精密铝合金部品智能制造项目,补充流动资金。

8月11日,嵘泰股份发布《向特定对象发行A股股票预案》等相关公告,拟向特定对象发行A股股票募集不超过11亿元(含本数),主要投入新能源汽车零部件智能制造项目。其中,公司将投资8.8亿元用于新能源汽车铝合金零部件三电系统、结构件及一体化压铸件生产线的建设。

8月10日,东风电子科技股份有限公司发布《配股发行结果公告》,本次配股募集资金总额不超过人民币14亿元,募集资金用于新能源-3in1和5in1压铸件技术改造项目、新能源动力总成及核心部件制造能力提升项目,以及补充流动资金。

8月18日,广东鸿图科技股份有限公司披露定增结果,足额募资22亿元,创下公司自2006年上市以来股权再融资规模的最高记录。

9月14日,力劲科技公告,公司、深圳力劲、深圳领威、宁波力劲(均为公司的间接全资附属公司)、现有股东及其他关连人士与先进制造订立增资协议及其他交易文件,据此,先进制造有条件同意以向深圳力劲现金增资不少于人民币11.5亿元及不多于人民币15亿元的方式认购深圳力劲经扩大注册资本不少于约9.47%及不多于12%,以增加其注册资本及资本公积金。

11月27日,多利科技公告,公司拟将“常州达亚汽车零部件有限公司汽车零部件生产项目”尚未使用的部分募集资金2.5亿元用于投资建设新项目“常州多利汽车零部件有限公司汽车精密零部件及一体化底盘结构件项目”,占公司首次公开发行股票募集资金净额的比例为12.34%。

11月初,启新模具完成数亿元B轮融资,泓诺创投参与投资,本轮其他投资方包括美的创投、投控东海等,璞真资本担任财务顾问。

12月初,广州型腔模具获得数亿人民币D轮战略投资,投资方为银河源汇、华泰资本、国调战新、广州金控、工业母机基金、大湾区基金、中金资本、天马盈峰投资。

初步统计融资规模超过百亿元人民币。

2、压铸产业链全球布局实现近地化、属地化供应2023年,中国压铸产业链围绕新能源汽车主车厂开展国内就近布局。以雄厚的资金实力抢占未来新能源汽车压铸的制高点。

文灿股份2023年完成了在安徽六安、重庆、佛山的智能制造工厂布局。原有制造基地包括天津工厂、南通工厂、宜兴工厂、墨西哥工厂,再加上法国百炼制造基地,已然成为一家国际压铸企业。

广东鸿图2023年完成天津工厂、金利工厂以有西南制造基地的布局,并与小鹏汽车创新实施了厂中厂的合作模式。

多利、博俊、常青、优尼科、华汽等汽车冲压件企业,在一体化浪潮中切入压铸行业,并在成都、安徽、浙江、江苏布局制造基地,为后续一体化压铸的量产高峰积极布局。

特斯拉产业链标的,在上海工厂完成国产化配套后,随着墨西哥超级工厂的敲定,国内配套压铸企业纷纷布局墨西哥,以配合整车厂做属地化布局。

墨西哥具有良好的出口美国优势,主要得益于1994年生效的《北美自由贸易协定》(NAFTA),其中对于原产地的要求较为关键,要求汽车部件在美墨加三国生产比例达到62.5%才可以享受关税减免。根据2020年7月生效的《美墨加协定》(USMCA),该项条款对汽车原产地规则要求提高,汽车部件在美墨加三国生产比例从62.5%提升至75%,才能享受关税减免待遇。因此,本土企业于墨西哥建厂是扩张北美业务的重要途径。

目前已知在在墨西哥设立制造基地的压铸配套企业有爱柯迪、文灿股份、吉冈精密、旭升股份、宁波海威、美利信、宁波拓普、江苏嵘泰等。

二、一体化压铸未来趋势分析

1、2023中国一体化压铸现状车企中特斯拉率先实现一体化压铸件量产,从后地板扩展到前舱体,是特斯拉为压铸行业开拓出了新的发展空间。

有了特斯拉的引领,车企纷纷上马一体化压铸。2023年车企车型配置一体化压铸的有小鹏汽车、小米汽车、哪吒汽车、东风汽车、中国一汽、长安汽车、奇瑞汽车、沃尔沃、吉氪、北汽(青岛)、特斯拉、高合汽车、蔚来汽车、理想汽车。

立项或已批量生产的第三方压铸有文灿股份、广东鸿图、宁波海威、芜湖瑞鹄、山东宏灿、多利股份、爱柯迪、宁波拓普、成都博俊、安徽优尼科、广东迪生力、安徽永茂泰、安徽常青股份、重庆美利信、泉峰汽车、安徽春兴、华汽汽车、敏实集团、江苏嵘泰)具备大型一体化压铸模具设计、制造、调试的大型压做模具厂有广州型腔、宁波臻至、鑫林模具等。

帅翼驰、顺博合金、辉煌金属、南都铝业等压铸合金厂具备免热处理铝合金材料的生产能力。

力劲、布勒、意德拉、意特、伊之密、海天、富来具备6000吨锁模力以上大型压铸机设计、制造、服务的能力。

苏州奥德高端装备在一体化压铸具热平衡领域、立石科技在全自动化集成领域、广州太威在一体化压铸件去毛刺领域、深圳探谱特在模温监测领域、史杰克西、江苏海普瑞达在铝合金熔炼及定量炉精确给料领域具备为6000吨锁模力以上压铸单元提供设计、制造、服务的能力。

目前已批量配置一化压铸后地板或前舱体的畅销车型有:问界M7于 9 月 12 日正式上市,84天交付30635辆。M9 “玄武车身”,一体压铸后车体,由文灿股份力劲9000吨压铸机生产。

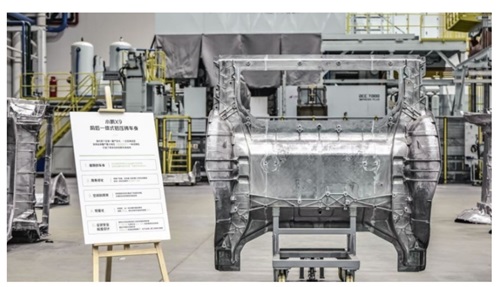

小鹏G6,7月开启交付,累计交付突破30000辆。小鹏X9前舱部由7000吨级压铸单元压铸,12000吨用来压铸后地板部分。16000吨级压铸单元正在安装 ,后续将用来生产电池包部件。

理想汽车1-11月,L7、 L8、 L9全年累计交付325,677辆,已提前达成2023年30万辆销量目标。多利股份、文灿股份、成都博俊、宁波海威配套理想汽车压铸件。

长安阿维塔大定突破20000辆,文灿股份生产一体压铸件。

蔚来汽车1-11月交付142026辆。文灿股份、宁波拓普、多利股份等配套。

吉氪汽车009,1-8月交付11518辆,自建一体化压铸工厂。

上述数据表明,除特斯拉外,配置一体压铸后底板或前舱体的上市销售汽车,2023全年销量未突破60万辆,而6000吨级以上可投产压铸单元已超过30台套,按单台6000T级压铸单元年产10万套一体化压铸件计算,产能可供300万辆配置,远超需求。

2、一体化压铸发展趋势特斯拉出于产能、成本的需求引领了一体化压铸的浪潮,一体化压铸目前已渐趋成熟。包括大吨位压铸机、高性能免热处理材料、适配一体化压铸的大型模具的设计制造、模温控制等,车企也与零部件供应商共同探索一体化压铸工艺技术,也已具备零部件一体化设计的能力。

中短期来看,特斯拉通过垂直整合核心供应链的模式掌握了免热处理材料以及一体化压铸技术,并成功实现量产,在产业发展初期建立起先发优势。小鹏、蔚来、小米、理想等新势力在传统产线基础上加速向一体化压铸转型,实现更好的成本控制,同时与供应商一起推进产业发展。对于传统整车厂,现有的造车产线技术成熟、产能布局完善,不会快速跟进一体化压铸。但随着一体化压铸技术发展,长安汽车、中国一汽、东风汽车等传统车企纷纷入局,产业规模会逐渐扩大成熟。

长期来看,一体化压铸作为实现铝轻量化技术最具成本、效率优势的方式之一,或将颠覆传统汽车工艺制程,成为整车厂尤其是新能源车企造车的核心工艺。一体化压铸需要投入大量资金购置大吨位压铸机,还需掌握免热处理材料、模具设计制造能力以及压铸技术。早期布局的供应商已掌握成熟的一体化压铸技术,而由于资金和技术壁垒的限制,大部分车企未来不具备大批量生产一体化压铸件的能力,将采用技术成熟的供应商外供的方式。

随着新能源汽车在国内渗透率的不断上升,新能源汽车销量将会快速增长。一体压铸也会随着规模的增长成本逐步降低。预计配置一体化压铸车身零部件的新款汽车将不断增加,未来一体化压铸供应商有望迎来巨大的市场空间。

16.81万

16.81万

16.92万

16.92万

7279

7279

1.4万

1.4万

7611

7611

7333

7333

1.12万

1.12万

1.11万

1.11万

1.03万

1.03万

1.33万

1.33万

1.07万

1.07万

7836

7836

1.03万

1.03万

1.19万

1.19万

2483

2483

9560

9560

7417

7417

7382

7382

3107

3107

2354

2354