本章拟对中国汽车变速箱铸件行业市场的上游、下游进行分析。

一、上游分析

(一)铝材市场分析

铝合金是以铝为基的合金总称。主要合金元素有铜、硅、镁、锌、锰,次要元素有镍、铁、钛、铬、锂等。铝合金广泛应用于需要有良好的成形性、高抗蚀性、且强度要求不高的产品。例如化工设备、食品工业装置与贮存容器、炊具、装饰品、小五金件等。

近年来,随着政府整顿和规范市场秩序力度的加强,市场竞争优胜劣汰机制作用的进一步发挥,中国铝合金工业在总量快速增长的同时,内部结构也发生了明显的变化,产业开始逐渐走向成熟。目前,中国铝合金型材工业已经跨越了以数量增长为特征的初级发展阶段,初步进入了以提高产品内在质量、丰富产品种类、依靠综合实力参与市场竞争的新阶段。

2007年,全国铝合金累计产量为1955191吨,比上年同期增长了34.4%。2008年,全国铝合金累计产量为23022884.58吨,比上年同期增长17.78%。

2009年,全国铝合金累计产量为2429698.04吨,比上年同期增长了5.51%。2010年,全国铝合金累计产量为3615078.93吨,比上年同期增长48.79%。

2011年全国铝合金产量为3781171.31吨,比2010年增长了4.60%。

未来我国铝合金工业市场需求潜力巨大。由于我国正处在工业化的中期阶段,目前铝合金型材主要消费领域为建筑行业,工业铝合金型材消费占全部铝合金型材消费比例远远低于发达国家。随着中国工业化进程的推进,交通、电子等行业对于铝合金型材需求呈上升趋势,在铝合金型材和消费结构中,工业铝合金型材消费的比例必定会不断上升。目前,汽车工业已成为中国的支柱产业,尤其是在2000年以后,中国汽车工业已进入快车道,并已成世界汽车生产大国和世界上最有潜力的消费市场。轻量化是汽车工业节能减排的重要手段,而轻量化必然导致铝合金在汽车上的大量应用。另外,尽管近年来铝合金门窗在低档次产品的冲击下,市场表现疲软,但未来在房地产发展的带动下,因铝合金门窗的耐腐蚀性、变形量小、防火性强、使用寿命长、环保节能等特性,决定其仍然是今后市场上的主流。

(二)镁材市场分析

2011年,欧债危机,拖累全球经济。但中国镁工业在国内外经济发展放缓,需求不旺的环境中,总体上保持了持续增长的势头。2011年原镁产量66.06万吨,同比增长1.04%,国内消费27.68万吨,同比增长19.31%,出口40.02万吨,同比增长4.21%。虽然镁冶炼企业4季度以来,在成本上涨、价格下滑的挤压下举步维艰。但就全年而言,产品销售收入、利税总额同比均有大幅提高。2011年镁及镁合金深加工技术与装备水平有提升,产业结构进一步优化。镁及镁合金应用有新进展。2011年是镁工业实现产业结构调整和发展方式转变的一年。

据国家统计局统计:127家(含加工企业)规模以上镁冶炼企业的经济效益,产品销售收入231.07亿元;利税总额12.03亿元。利润总额3.26亿元;尽管2011年后三个月,部分镁冶炼厂停产,就全行业来看,经济效益同比大幅提高,稳步向好发展。

产品结构:2011年仍以镁冶炼产品、初级加工产品为主,而深加工产品只占14%。

产业分布:镁冶炼仍以山西、陕西、宁夏为主,加工仍以东部、沿海地区为主。

2011年前10名企业产量合计30.33万吨,同比减少15.07%,除瑞格、八达与五台云海分别增长113%、7.69%和10.53%以外,其余普遍有不同程度下降,尤其同翔退出大部分镁冶炼与加工,同比减少45.50%。

2011年,年产1.0万吨以上镁冶炼企业有21家,同比增加2家,其产量合计40.73万吨,占年总产量的61.66%;年产3万吨以上企业有5家,其产量合计21.43万吨,占年总产量的32.44%,均比2010年有所下降,镁冶炼企业向规模化大型化发展放缓,多数企业在原有基础上进一步提高产为集中度,目前还有一定困难。

镁冶炼主要集中在山西、陕西、宁夏,三省区占全国93.46%以上。近年来,镁冶炼向陕西、内蒙、新疆具有能源优势地区发展,陕西省已建成了38家镁冶炼厂,2011年产镁25.39万吨,同比增加34.62%。#p#分页标题#e#

镁深加工主要集中在具有技术优势、人才优势、市场优势的长三角地区、珠三角地区。重庆地区,山东荷泽、临沂,山西运城地区,河南鹤壁市以及青海的深加工基地陆续建成投产,将会推动镁产业结构调整与优化升级;将会改变目前的冶炼企业集中在部地区,加工集中在沿海、东部地区的不均衡的局面。

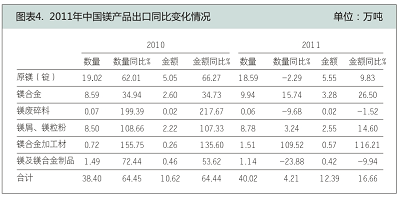

2011年镁产品出口量与2010年比略有增加,出口金额创历史新高。

2011年,中国镁产品出口总量为40.02万吨,同比增加4.21%,出口金额为12.39亿美元,增加16.66%,创历史最好水平。

镁合金加工材料继2010年同比增长155.75%后再增长109.52%,出口产品结构向有利于产品结构调整方向发展。

2011年,中国镁产品出口到76个国家和地区,其中,出口到荷兰9.83万吨集中在鹿特丹,是欧洲用镁的集散地。

2011年海关总署统计,原生镁锭出口18.59万吨,出口到56个国家和地区(含台湾省);镁合金出口9.94万吨,出口到35个国家和地区(含港台);镁粉出口8.78万吨,出口到35个国家和地区(含台湾省)。

二、下游分析——汽车行业

(一)世界汽车产销情况

据国际汽车制造商协会OICA统计的数据,2011年全球汽车产量达到8006.4万辆,同比增长2.83%。

2011年亚洲汽车产量共计4060万辆,欧洲汽车产量为2110万辆,美洲汽车产量为1780万辆。

欧洲市场中,欧盟27国2011年的汽车产量为1770万辆;其它欧洲国家(包括俄罗斯以及土耳其等)的汽车产量共计340万辆。

美洲市场中,2011年,北美自由贸易区NAFTA的汽车产量为1350万辆;南美的汽车产量为430万辆。

亚洲市场中,日本汽车产量为840万辆;韩国汽车产量为470万辆。

(二)我国汽车产销情况

2007年,汽车产销88824万辆和879.15万辆,同比增长22%和21.8%。

2008年,全球性金融危机加快了世界经济衰退,我国经济环境也发生了很大变化,在宏观调控、特大自然灾害、股市财富效应消失以及国三排放标准的实施等一系列因素的影响下,我国汽车产销呈现“前高后低”的走势,并结束了近年来高速增长的势头,行业经济效益增速明显减缓,出口增势受到较大抑制。2008年,汽车产销分别达到934.51万辆和938.05万辆,同比分别增长5.2%和6.7%,自1999年后产销增速首次回落至10%以下。

2008年乘用车所占比重较上年有所回升,商用车呈一定下降,轿车增长贡献度依旧在各车型中最高。

2009年,中国汽车产销分别为1379.10万辆和1364.48万辆,同比增长48.30%和46.15%。其中,乘用车产销1038.38万辆和1033.13万辆,同比增长54.11%和52.93%;商用车产销340.72万辆和331.35万辆,同比增长33.02%和28.39%。

2009年乘用车累计销量首次超过1000万辆,其中受政策优惠影响,1.6升以下小排量乘用车共销售719.55万辆,同比增长71.28%,占乘用车销售总量的69.65%,增长率和市场占有率为历年新高。

中国汽车产销居世界第一有以下几个原因,一是中国经济的增长,相对于其他国家受金融危机的影响较小;二是国务院强有力的措施,即靠内需和消费拉动经济,使得2009年中国汽车业平稳较快的增长。

2010年中国汽车产销量双双突破1800万辆,不仅蝉联世界第一,且创全球历史新高。

据中汽协统计,2010年中国汽车产销分别为1826.47万辆和1806.19万辆,同比分别增长32.44%和32.37%。其中乘用车产销分别为1389.71万辆和13757.8万辆,同比分别增长33.83%和33.17%;商用车产销分别为436.76万辆和430.41万辆,同比分别增长28.19%和29.90%。

2010年的增长表现为高速增长,既有政策的促进因素,也有消费者担心政策退出引发的提前消费因素。

2010年,大企业集团产销规模整体提升。上汽销量由上年的270.55万辆提升至355.84万辆,同比增长31.53%;东风、一汽和长安同时跨入200万辆阵营,分别销售272.48万辆、255.82万辆和237.88万辆,同比分别增长36.05%、31.55%和2.722%。2010年销量前十家企业共销售汽车1559.60万辆,占汽车销售总量的86%。

2010年自主品牌汽车市场份额有所提升。2010年,乘用车自主品牌销售627.30万辆,同比增长37.05%,占乘用车销售总量的45.60%,比上年提高1.30个百分点;自主品牌轿车销售293.30万辆,同比增长32.28%,占轿车销售总量的30.89%,比上年提高1.22个百分点。#p#分页标题#e#

2010年汽车出口呈现逐步恢复态势。据中汽协对汽车整车企业出口的统计,2010年汽车出口54.49万辆,同比增长63.94%。由于国际经济仍没有恢复到金融危机前,汽车出口还没有回到危机前水平。2010年与2008年比较,出口下降11.83%。

2011年,我国实现汽车产销1841.89万辆和1850.51万辆,同比分别微增0.84%和2.45%,增幅较上年分别回落31.60个百分点和29.92年百分点,产销增速13年首次低于3%,但我国汽车总量继续居全球第一位。

2011年,在整体产销微增的背景下,乘用车需求继续增长,而增幅明显下滑。

中汽协会数据显示,2011年,乘用车产销分别为1448.53万辆和1447.24万辆,同比增长4.23%和5.19%。2011年12月,乘用车产量为136.42万辆,同比下降5.61%;销量为136.89万辆,同比增长4.61%。

在乘用车主要品种中,交叉型乘用车表现最为低迷,成为拉动乘用车回落的主要因素。2011年,交叉型乘用车产销223.90万辆和225.83万辆,同比下降11.58%和9.38%。

2011年,受政策因素和宏观经济形势影响,商用车市场表现较为低迷,共销售403.27万辆,同比下降6.31%。

2011年,在商用车主要品种中,客车市场表现最为出色,2011年共销售的40.34万辆,同比增长13.25%;货车市场结束上年快速增长,呈小幅下降,共销售270.19万辆,同比下降4.57%。其中,半挂牵引车和货车非完整辆(货车底盘)市场需求下降较为明显,成为拉动商用车销量下降的主要因素,分别销售257.6万辆和585.3万辆,同比下降27.37和13.31%。

自主品牌乘用车占有率有所下降,汽车出口量再创新高。

2011年,乘用车自主品牌总体表现不如上年,共销售611.22万辆,同比下降2.56%;占乘用车销售总量的42.23%,占有率比上年下降3.37个百分点。

由于自主品牌多数为小排量车型,而且产品竞争力差,口牌溢价力较弱,2008年以前还能和外资品牌、合资品牌差异化发展,弱势还不是很明显。现在在市场低速增长的情况下短兵相接,高下立现。预计自主品牌市场占有率下降的局面并不会有所改变。

2011年,虽然国内汽车需求减缓,但汽车出口继续保持较快增长。据中汽协会对行业内整车生产企业报送的出数据统计,2011年,汽车企业共出口各类汽车81.43万辆,同比增长49.45%。

此外,根据海关汽车商品统计,2011年1月—11月,汽车商品出口金额624.60亿美元,同比增长33.55%;其中整车出口金额99.12亿美元,同比增长58.94%,全年超百亿元,超过历史上最好的2008年。

三、存在的问题

目前我国的压铸企业整体技术水平与国外先进企业之间仍存在一定差距,主要表现在:

图表 我国压铸技术水平与国外差距分析

比较项目 国际先进水平 国内技术水平

压铸设备 压铸设备性能先进、稳定性好、自动化程度高 压铸机开发能力薄弱,压铸设备可靠性、稳定性欠佳,锁模力3000吨以上的压铸设备依赖进口

压铸过程控制 从产品设计、模具制作到压铸生产的各个环节中已广泛应用计算机技术、信息技术、模拟技术、自动控制技术等 计算机技术在压铸业的应用研究起步较晚,生产、加工和检测环节尚不能一体化,生产过程自动化程度低

压铸工艺 真空压铸、挤压压铸、压铸填充模拟等压铸工艺新技术得到广泛应用 大部分压铸企业仍采用传统的充填压工艺,真空压铸、挤压压铸、压铸充填模拟等压铸工艺新技术应用较少

压铸模具 模具设计中普遍采用计算机辅助和模拟设计,模具的精确度高,使用奉命长 模具制造相对落后,大型模具依赖进口;模具使用奉命短

17.56万

17.56万

17.67万

17.67万

7539

7539

1.43万

1.43万

8138

8138

7661

7661

1.15万

1.15万

1.15万

1.15万

1.07万

1.07万

1.38万

1.38万

1.13万

1.13万

8128

8128

1.06万

1.06万

1.2万

1.2万

3026

3026

9817

9817

7906

7906

7904

7904

3582

3582

2807

2807