文:杨明辉

无论是可成、凯胜,还是比亚迪电子,CNC产能饱满,小米4的“一块钢板的艺术之旅”让人们更加坚定结构件金属化趋势,行业大风已至。本文详细梳理了国内智能手机结构件龙头长盈和劲胜经营情况。

精密结构件市场空间广阔,优秀公司辈出

精密结构件指高尺寸精度、高表面质量、高性能要求的起保护和支承作用的塑胶或五金部件,产品种类众多(以手机为例,精密结构件主要包含外观件、中间屏蔽件、连接器等),广泛地应用于各类终端消费产品和工业产品。

精密结构件市场空间广阔。以精密外观件为例,仅考虑智能手机和平板电脑,我们测算2017年该应用领域的外观件市场约为129.5亿美元,其中金属壳市场约105亿美元、塑料机壳市场约24.5亿美元。而在消费电子领域,笔记本(包括超级本)、可穿戴电子设备、移动电源、数码相机、MP3/MP4均需要大量的外观件,其潜在市场空间巨大。

如此巨大的市场自然会孕育着优秀的公司,典型企业有鸿海、可成、正葳、比亚迪电子等优秀企业。从过去成长业绩看,它们能够保持10年间营收复合增长速度在30-50%之间,收入体量可达8074亿人民币(鸿海)。虽然它们业务不单纯为精密结构件,但是精密结构件都是它们的核心业务。

智能手机创新由内到外,结构件金属化大势所趋

近年来,芯片、屏幕等关键元器件技术指标的不断提升,使得智能终端内部性能持续提升,智能手机“跑分”步伐有所减弱,2014年和2013年均是以4核机型为主,核数上的提升并不明显。智能手机产品的创新开始由内到外,时尚的外观、超大的尺寸、舒适的触感将更受消费者重视。

毫无疑问,苹果是智能手机的引领者,iPhone的成功很大程度来自优质的工艺设计,其中最为成功的就是金属机壳的设计,金属机壳带来的优良触感与iOS的用户体验完美结合,成就了iPhone产品的传奇。在iPhone的引领下,众多厂商纷纷推出金属机壳,HTC new One、小米M3/M4、华为P6/P7、联想K900均采用金属机壳,据报道,三星自S5受挫后,正加紧推出金属壳手机。金属结构件已经成为中高端智能手机标配。此外,平板电脑、超级本、移动电源产品的金属结构件渗透率均已超过50%。

根据iSuppli 数据,2008 年全球消费电子金属件规模仅30 亿美元,主要由笔记本电脑需求构成。在智能手机和平板电脑的推动下,2013 年全球消费电子金属件规模超过90 亿美元,预计2014-2017 年复合增速近20%,2017年市场规模成长到183 亿美元,其中智能手机、穿戴设备分别占58%/7%。iSuppli测算的数据与上我们到2017年智能手机金属结构件规模为105亿美元相一致。

全球金属结构件供需状况:CNC产能供给偏紧

需求端:金属结构件加工的重要设备就是CNC(数控机床)设备,一般来讲,一片4.7寸的金属机壳CNC 加工时间需要15-20分钟,以每台CNC 机台工作时间24x300,75%良率来测算,单台CNC机台 每年可以加工3.84 万只手机后盖。此外,手机上的中框和金属结构件对于CNC 的产能需求为机壳产能需求的1/3 左右。由于尺寸的原因,加工一台平板电脑所需的机台是智能手机的3倍,加工一台超级本所需的机台是智能手机的5倍。下面仅测算智能手机、平板电脑、超级本、普通笔记本目前对CNC的需求,我们估算它们对CNC需求量为4.45万台。

供给端:目前,金属结构件产能主要集中在台厂商上,可成、鸿准、凯胜三个巨头占据了全球一半的产能。目前,可成、鸿准、凯胜大部分CNC产能被苹果包揽,很难给非苹果厂商预留产能。根据公开消息统计全球主要厂商产能状况,目前全球CNC机台数量57600,略高于CNC需求(44543台),由于需求端测算还未考虑数码相机及其他产品对CNC需求,加上金属结构件渗透率假设比较保守,以及工作时间和良率估计比较乐观,实际上全球CNC产能处于供给偏紧的状况。由于CNC机台是工具机,不能标准化大量生产,出厂前需要根据需求进行定制设计,并且需要经过大量测试调整,因此CNC设备产能无法迅速扩大。例如可成,即使在全球CNC如此紧张的情况,也只能扩充2000台产能。我们预计,随着三星金属机壳的推出,全球CNC产能仍将处于供不应求的状态。#p#分页标题#e#

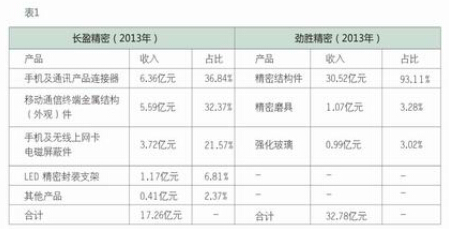

双雄之业绩:长盈精密倚重金属结构件,劲胜精密目前几乎都是塑料结构件

长盈精密主要产品为手机及通讯产品连接器、手机及无线上网卡电磁屏蔽件、移动通信终端金属结构(外观)件以及LED 精密封装支架;劲胜精密主要产品为塑胶、玻璃、天线、粉末冶金、镁铝合金和金属(CNC加工)等一系列消费电子产品精密结构件。2013年长盈精密营业收入17.26亿元,其中手机及通讯产品连接器6.36亿元(占比36.84%)、移动通信终端金属结构(外观)件5.59亿元(占比32.37%)、手机及无线上网卡电磁屏蔽件3.72亿元(21.57%)、LED 精密封装支架1.17亿元(6.81%)以及其他产品0.41亿元(2.37%)。2013年劲胜精密营业收入32.78亿元,其中精密结构件30.52亿元(占比93.11%)、精密磨具1.07亿元(占比3.28%)、强化玻璃0.99亿元(占比3.02%)。

从投资的角度来看,长盈精密业务分类虽然众多,但是市场只聚焦在金属结构件和连接器(其中金属结构件9.31亿元,连接器6.36亿元,LED支架由于量小占不受关注)上,特别是金属结构件部分。而劲胜精密业务分类虽然单一,且产品几乎都是塑料结构件(截至2014年6月底),但是市场更多地关注镁铝合金和金属、粉末冶金、天线等精密结构件上,这也反映了市场对结构件金属化趋势的认可。

双雄之毛利率及三费:新产能扩充导致整体波动性较大

在毛利率方面,长盈精密毛利率无论是数值还是波动性都明显优于劲胜精密,这主要得益于长盈精密的产品属性。从毛利率高低来看,一般来讲,金属结构件和连接器的毛利率在30-50%左右,而塑料结构件的毛利率在15-30%左右。从历年来毛利率波动性来看,长盈精密毛利率自2007年以来一直维持在32%-37%的高水平,而自2007年以来,劲胜精密毛利率一路下滑,从2007年的29.8%一直下降到2013年的17.12%,分析认为毛利率下滑主要原因在于:

1)手机对结构件要求越来越精致,延长了加工工序并且增加了人工成本。

2)手机生命周期变短,增加了新项目试产期费用。但是我们也注意到劲胜精密2014Q1的毛利率有所上升。

在三费方面,长盈精密的三费率(销售费用率、管理费用、财务费用之和)不断增加,从2007年的10.5%增长到2013年的16.1%,这也导致公司近年来利润增长一直低于预期。相比而言,劲胜精密的三费率却较为稳定,一直围绕13%附近波动,尽管公司毛利率导致公司净利率不断下降,但是三费率的稳定性也显示出公司良好的管理水平。

双雄之子公司布局:长盈精密多地布局,注重贴近客户研发与生产

长盈精密实现生产基地三地布局、研发基地三地布局,从而更贴近客户研发,贴近客户生产。生产基地:深圳本部负责精密结构件、屏蔽件及连接器生产;东莞负责金属外观件、LED精密封装支架生产;昆山两厂负责精密连接器、精密电磁屏蔽件及精密模具生产。研发地基:深圳本部研发基地;美国研发基地吸收先进技术;韩国研发基地更好地服务韩国客户。劲胜精密在东莞设立生产研发基地,在日本和台湾设立销售办事处,在韩国设立天线及结构件研发中心。2013年子公司全部出现亏损。

双雄之客户:长盈精密和劲胜股份均坚持大客户战略,对三星、华为等巨头依赖度较高

长盈精密坚持以产品国际化、客户国际化为目标,在国际大客户方面,公司继续强化开发包括三星在内的多个国际大客户,2013年里获得了多个国际大客户的直接供应商资格,对国际大客户的销售取得了大幅增长。

劲胜精密坚持实施大客户战略,并积极开发新客户;通过布局产品垂直一体化,拓展业务领域和新产品,公司垂直整合+新材料+新技术的模式逐渐获得新老客户的认可。目前公司已获得全球前十大手机品牌厂商中六家供应商资质。公司2003年导入松下、康佳、金立客户,2004年导入联想,2005年导入海尔、NEC,2006年导入桑菲、英华达,2007年导入华为、中兴和三星,2008年导入飞利浦,2009年导入奥迪康、宇龙酷派,2010年导入TCL、夏普、京瓷、阿尔卡特、OPPO、西铁城,2012年导入中国电子、亚马逊,2013年导入小米、GOPRO,未来计划导入苹果、索尼、微软等客户。#p#

两者在客户上重合度高,且对三星、华为依赖度较高。

双雄之技术与产能:两者加紧技术研发和扩大产能规模,抢占大客户订单

精密结构件制造是技术驱动型行业,精密结构件在精确度、平整度、光洁度、一致性等方面都有严格要求。以小米4不锈钢边框制造为例,边框的结构需要经过精心的设计与打磨,分为窄边、亮边、直壁、底部弧面四个部分,整体需要经过CNC数码控制车床加工8次才能完工,量产公差还限制在正负0.03mm以内,低于人类头发直径的标准,相当严格。在这种高精度要求下,以长盈精密和劲胜精密为代表的精密制造企业要想获取大客户订单,技术实力是获取大客户订单的重要保障。一般来讲,精密制造技术实力包含两个方面,一是产品设计能力,可以用研发投入来体现;二是产品制造能力,可以用自动化设备来体现。

此外,产能规模也是精密制造企业不容忽视的能力,没有足够的产能,无法产生规模优势,也无法获取大客户订单。还以小米4不锈钢边框制造为例,今年小米手机销售目标6000万台,我们预估小米4销量有望达2000万台,巨大的销量要求供应商具有相当规模的生产能力。为此,富士康和赫比共投入19亿元生产设备(富士康12 亿元+ 赫比7 亿元):CNC 加工设备总计2975台,表面处理设备总计982台,其他辅助设备867 台。

长盈精密:1)技术实力:长盈目前拥有核心骨干400 余人、工程师600 人、技工技师2000~3000人,研发、技术团队实力雄厚。公司掌握CNC 全制程加工能力,从压铸、剂型、冲压、锻造到包括纳米注塑、CNC 喷砂打磨辅助工艺、激光钻孔、表面阳极氧化处理、CNC 一体成型等复杂工艺,具备三星等全球一线客户认可的模具能力,2um 的模具精度全球领先。近年来在金属结构件以及超精密板对板连接器研发力度,2013年公司研发投入1375.9万元,占营收比重7.97%。①在金属结构件方面,公司去年是三星智能手表Galaxy Gear金属外壳的独家供应商,这证明公司已具备大规模配套可穿戴设备的能力;②在精密连接器方面,公司新开发的超精密板对板连接器综合指标、性价比目前领先市场,竞争优势突出,目前买家已有7-8 个,公司有望将以近2 元的单价(是传统同类产品单价的3-4 倍)、超高毛利率对外销售(预计前期毛利率超过50%),6 月已量产,初期月产能500 万只。③公司计划在即将投入的CNC设备中,30%-40%将购买四轴CNC加工机台,在加工精度和可加工难度上高于一般精密加工公司,提升自己在2.5D 到3D 精密制造领域的话语权。四轴CNC 加工设备对于有弧度设计的外形加工自由度更高,光洁度也更好,具有较好的加工表面质量,目前只在富士康、比亚迪电子等国内先进厂商才有布局。2)产能规模:目前公司CNC设备产能1000台(估算年产能金属结构组件600万套),电磁屏蔽件年产8亿只。2014年6月底,公司公告募集资金9.9亿扩张CNC设备1000台(对应金属结构组件年产能600万套)、4亿只超精密连接器。预计截止2014年第3季度末公司已在生产的CNC机台数1500台左右,到年底将有2000台达产。

劲胜精密:1)技术实力:劲胜精密在上市之初专注于塑料机壳及结构件的生产制造,其技术获得三星、华为、中兴等大客户认可。近年来公司加大研发力度拓展强化光学玻璃、天线、镁铝合金、金属(CNC 加工)、粉末冶金等新项目,为消费电子精密结构件一体化整体解决方案提供商。金属精密结构件已初具产能,开始向下游大客户供货,强化光学玻璃已实现过亿的销售收入,LDS 天线已向中兴、京瓷等客户量产供货。公司新产品新业务正处于学习曲线前期,需要时间进步一强化。2)产能规模:目前公司精密模具年产能1800-2000套(合300多个项目)、手机塑料结构件1.4亿套/年、平板电脑塑料结构件1950万套/年、无线数据卡塑料结构件1000万套/年、强化玻璃2000万片/年、天线1420万套/年、粉末冶金2000万片/年、镁铝合金1500万片/年、CNC机加工510万套/年。

双雄之投资亮点

长盈精密主要投资亮点:金属结构件龙头受益于行业大风

1.金属结构件大风已至,公司作为龙头率先受益

苹果iPhone、iPad、Macbook全部采用金属机壳,引领金属机壳应用潮流,其它非苹果厂商纷纷效仿,HTCnew One、小米M3/M4、华为P6/P7、联想K900均采用金属机壳,三星S5市场不及预期,预计也会加紧推出金属机壳手机。虽然多数中高端手机都配有金属边框,少量品牌厂商旗舰机配备金属机壳,但是整体来看,非苹果智能手机金属机壳渗透率较低,加上非苹果平板电脑对金属机壳存在很大市场需求,因此金属机壳渗透率存在巨大的提升空间。从今年上半年智能手机新品发布来看,非苹果智能手机厂商机壳金属化步伐正在加快,根据前面对金属结构件的需求端和供应端分析来看,我们认为金属结构件行业大风已至。

目前国内从事金属结构件知名厂商有富士康、赫比、比亚迪电子、长盈精密、劲胜精密、胜利精密等,其中A股上市公司有长盈精密、劲胜精密和胜利精密,2013年长盈精密金属外观件收入5.59亿元,为该领域A股上市公司之首。目前公司CNC设备1000台(能够加工金属机壳3600万台/年),公司已公告对金属结构件产能扩产,预计今年第三季度末CNC 机台数将进一步增加到1500 台,到年底则继续增加到2000 台,明年有望接近3000 台。我们认为,长盈精密金属结构件产能能够满足任何一个非苹果企业的需求,是大客户金属外观件和结构件供应商的最优备选,也将最受益于智能终端机壳金属化的行业趋势。

目前公司订单饱满,三星金属壳手机预期为公司业绩注入较大弹性。公司预告2014年上半年业绩同比25%—45%,业绩增长的一个重要原因在于金属CNC外观件业务大幅增长。目前公司已有多个手机项目在研,包括OPPO、步步高、联想、华为、金立以及2 个高保密项目,公司近30%的CNC机台被用于手机机壳研发,随着研发项目完成以及CNC机台扩充,我们预计公司金属机壳业绩将显著提升。市场投资者对三星客户对公司影响非常关注,目前三星为公司贡献营收占比超过30%,公司主要为三星提供手机连接器、屏蔽件及Galaxy Gear金属外壳。今年年初三星S5手机发布,但销量不及预期,其中重要原因就是缺乏金属机壳的体验,下半年三星将对高端产品进行调整,预计采用金属外壳的计划更为确定,长盈精密作为三星电子产品的主要供应商之一,将充分受益。

2.传统业务:超精密板对板连接器业务新亮点

长盈精密在上市之前就在连接器和屏蔽件方面有深厚的积累,除拥有大客户三星外,还在国产智能机中稳定占有10%-15%的份额。近年来公司在拓展金属外观件同时也非常注重连接器业务的发展,近四年来公司连接器业务收入复合增长率达到50%。

在智能手机越来越轻薄化的趋势下,智能手机对超精密连接器的需求也越来越大。由于超精密连接器技术难度大,有能力供应此类连接器厂商有限,主要产能被国外厂商垄断,公司很早就打算挖掘该市场。过去一段时间,公司加紧研发超精密板对板连接器,并与2014年上半年取得突破性进展。公司新开发的超精密板对板连接器,其电气性能、物理性能领先,且性价比高,目前已经开发了7-8个客户,6月份已量产,初期月产能500万只。由于市场需求旺盛,公司今年6月公司计划投资2.76 亿元用于超精密连接器项目,项目建设期2 年,第二年达产30%,达产首年60%,预计年收入约5 亿元,净利润约1 亿元,超精密连接器成为公司业务新亮点。

劲胜精密主要投资亮点:塑料结构件龙头转型一体化解决方案平台

1.横向拓宽产品链,塑料结构件龙头转型一体化解决方案平台

劲胜精密是塑料结构件王者,但是随着中高端智能手机的机壳和中间件,不断尝试新材料应用,并逐渐形成以金属材料为发展趋势。近年来,公司积极拓展塑料结构件以外的新产品,以抵御塑料结构件应用下滑的现状。公司规划了产品垂直一体化路径,先后投资了强化光学玻璃、天线、镁铝合金、金属(CNC加工)、粉末冶金等新项目。公司已从单个的塑胶产品制造发展为模组产品设计、制造,为客户提供塑胶、玻璃、天线、粉末冶金、镁铝合金和金属(CNC加工)等精密结构件一体化的整体解决方案平台。

在一体化的整体解决方案下,公司产品单机价值也大幅提升。过去塑料精密结构件产品价值约占手机整机价值1-3%( 以手机均价1000-1500元估算,下同),由于新品(玻璃基板、天线、镁合金、粉末冶金、CNC金属产品)的介入,公司所提供的一体化产品价值约占手机价值5-13.5%,其单机价值量大幅提升。

2.短期业绩阵痛有望今年年底得到好转

2014年公司利润大幅下滑,中报业绩低于预期,主要由于公司新品投入和三星销量不及预期导致的:1)在新品投入方面,公司CNC设备已到货600台,只有200台左右正常接单,其它设备仍处于调试中,而上半年相关的折旧、人工和配套投资超过2000万元,此外,公司海外天线业务市场,又投建了西安、上海、东莞天线实验室。2)三星旗舰产品S5销量同比下滑。

战略转型,不可避免业绩阵痛,但是我们认为这种状况今年年底将得到改观。1)公司参与了三星、OPPO、中兴等大客户金属结构件研发项目,随着公司CNC产能提升,预计今年年底大批量供货。2)粉末冶金结构件、镁铝合金中框、盖板玻璃预计从8 月开始全部盈利。#p#分页标题#e#

双雄之对比小结

虽然长盈精密和劲胜精密业务不尽相同,但是市场投资者都把目光投向了金属结构件上面,长盈精密在金属结构件布局领先于劲胜精密。劲胜精密由于公司战略转型,业绩难免遇到阵痛,股价也将短期承压。

17.56万

17.56万

17.67万

17.67万

7539

7539

1.43万

1.43万

8138

8138

7661

7661

1.15万

1.15万

1.15万

1.15万

1.07万

1.07万

1.38万

1.38万

1.13万

1.13万

8128

8128

1.06万

1.06万

1.2万

1.2万

3026

3026

9817

9817

7906

7906

7905

7905

3582

3582

2807

2807